経理で仕事をしていて、ソフトウェアに計上するものの判断は難しいですよね。

実際、どの費用をどのように集計して計上するかは、各社の運用により異なるものです。

そのため、ここでは基準を確認しながら参考事例を紹介したいと思います。

ソフトウェアの分類

まず、ソフトウェアは2種類に分かれます。

市場販売目的のソフトウェアと自社利用のソフトウェアの2つです。

市場販売目的のソフトウェアはあまり論点になることはありませんので、この記事では自社利用のソフトウェアを前提に進めていきます。

最近多いSaaS企業のソフトウェアも実は自社利用のソフトウェアに該当します。

自社で利用するものを他社にも使わせてあげて、使用料をとっているという整理なのでしょうね。

freeeやマネーフォワード、Sansanなど興味のある方は各社の有価証券報告書をご覧ください。

研究開発のステップ

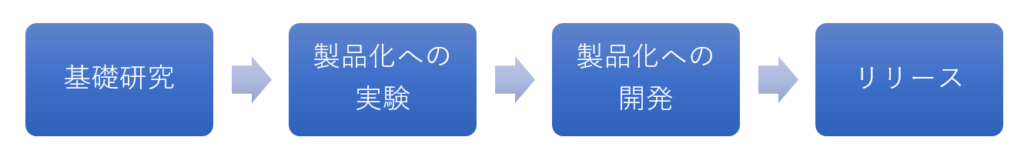

まず、研究開発費とソフトウェアの区分を明確にするために、自社の研究開発のステップを整理します。

例として、一般的な研究開発から製品発表(リリース)までのステップを図示すると以下のようなイメージになります。

- 基礎研究の段階で、製品化できそうな技術を検討します。

- 新しい技術が見つかったら、それを製品化できるのか実験します。

- 実験結果として製品化が見込めたら、具体的に要件定義し製品開発を行います。

- 製品が完成したらリリースします。

おおよそこのようなイメージです。

各社の研究開発ステップはいろいろあると思いますので、ここは自社に合うようにカスタマイズして考えてください。

会計上のソフトウェア

次に、会計上の自社利用のソフトウェアの取り扱いはどうなっているかといいますと、会計基準によると、ソフトウェアに計上する範囲は確実に将来の収益獲得又は費用削減が期待できるタイミングとなっています。

以下が、研究開発費及びソフトウェアの会計処理に関する実務指針の12項に記載されているものです。

従って、収益獲得又は費用削減が確実であると認めたポイントを設定する必要があります。

先ほどの研究開発のステップで収益獲得又は費用削減が確実といえるポイントはどこでしょうか?

製品化への開発段階に進んだところがポイントになると考えます。何故かといいますと、理論的には収益獲得又は費用削減が見込まれないものを製品化していくはずがないからです。

次にソフトウェア計上する費用の集計範囲の終了時点を確認します。

研究開発費及びソフトウェアの会計処理に関する実務指針の13項に記載されています。

つまり製品が完成するまでにかかった費用が該当し、リリース後の費用は含めないということですね。

従って、会計上のソフトウェアに計上する費用の範囲は、製品化への開発段階に発生した費用ということになります。

税務上のソフトウェア

次に税務上のソフトウェアについても考えます。

税務上のソフトウェアに計上する範囲は、通達の7‐3‐15の2、7‐3‐15の3に記載があります。

長いので要約すると下記のようになります。

言い換えると、明らかに収益獲得に寄与しないもの以外は資産計上しなさいということになります。

先ほどの研究開発のステップの図でいうと、製品化への実験段階から資産計上するイメージとなります。

理由としては、製品化への実験を始めている時点で収益獲得又は費用削減効果を期待しているためです。

会計と税務の違い

ここまでの会計と税務の違いを表にまとめると下記になります。

将来の収益獲得又は費用削減が「明らかにできない」「どちらとも言えない」「明らかにできる」の3通りで分けられます。

| 明らかにできない | どちらとも言えない | 明らかにできる | |

|---|---|---|---|

| 会計 | 費用 | 費用 | 資産 |

| 税務 | 費用 | 資産 | 資産 |

このように収益獲得又は費用削減が「どちらとも言えない」段階の費用の扱いが変わります。

研究開発のステップで表現するとこのようになります。

会計と税務ではアプローチが反対なので、ソフトウェアに関してはどうしても差が発生してしまいますね。

社内運用での課題

各ステップの位置づけが整理出来たら、ここからが実務で問題になる点です。

研究開発のステップごとの区切りを証明する証憑をどのように揃えていくのかというところです。

ここは社内の運用で整備していく必要があります。

整備するポイントは2点あります。

- どの研究開発のステップにいるのかを明確に区切ることができる証憑を用意すること

- 発生した費用がどのステップに該当するのかを管理できる体制にすること

例えば、1つ目に関しては、ステップを進むごとにソフトウェアの会議を設定し、研究結果が得られたので次のステップに進むことを承認していることを示している企業もあります。

会議の議事録を証憑にしているということですね。

2つ目に関しては、人件費をステップごとに集計できるように、工数管理のシステムを導入している企業や、会計上の伝票に情報を追加している企業もあります。

ここは開発部門との調整が必要になりますので、社内の実態にあった運用を目指してください。

まとめ

論点になりやすい自社利用のソフトウェアについてまとめました。

会計上と税務上の違いは理解できたとしても、実務上どのように区分するのかは各社により対応が異なります。

ここは一概に決められるものではありませんので、関係者と調整して区分いただければと思います。