経理で仕事を始めると慣れない会計用語がたくさん出てきますよね。

その1つが減損損失だと思います。

「減損損失」という文字だけ見ていてもなんだかよく分からないですよね。

この記事では経理初心者向けに減損損失の概要をお伝えします。

減損損失の概要

まず、減損損失の概要をざっくりお伝えしますと、企業が行った投資のうち、その投資額の回収が見込めなくなった場合に、その時点で投資した資産の損失を計上しておきなさいというものです。

その時に使用するのが「減損損失」という勘定科目です。

一般的には固定資産に対して使われます。

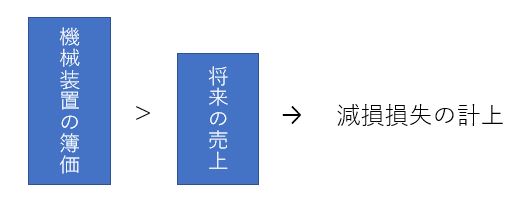

例えばメーカーの場合は、工場を建てて商品を作って販売しますよね。

そこで作った商品が全然売れなかったらどうしましょう。工場に導入した機械装置が全然使われなくなって、いずれ廃棄されるといった事態になるでしょう。

こういう場合に、この機械装置は商品の売上によって投資額が回収できる予定でしたが、その見込みが立たなくなったので、固定資産の帳簿価額からマイナスして減損損失という科目で費用計上しなければいけません。

毎年の減価償却費や、廃棄するときの固定資産除却損として費用計上するのではなく、回収できないことが分かっている時点ですぐに減損損失として計上する必要があります。

減損損失の会計処理

では、ここからは実際の減損会計の内容を簡単に確認しましょう。

- 固定資産のグルーピング

- 減損の兆候の判定

- 減損の認識の判定

- 減損損失の測定

という4ステップを踏んでいきます。

1つずつ説明していきます。

資産のグルーピング

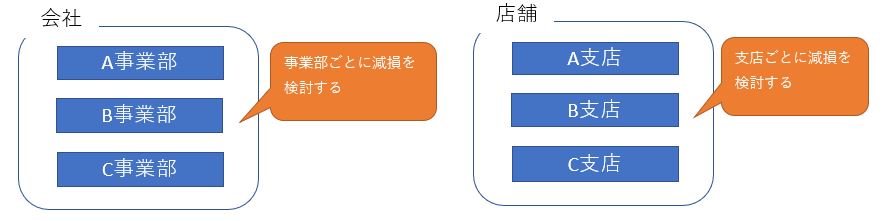

まず、減損会計の最初のステップは資産のグルーピングを行います。

減損損失として処理する固定資産の範囲を決めることです。その範囲は「キャッシュを生み出す最小の単位」となります。

先ほどの例でいくと、その商品を作るために工場に導入した生産ラインに含まれる固定資産がすべて範囲に含まれます。

どのようなグルーピングにするかは、最終的には監査法人と調整して決めることになりますが、一般的には工場や店舗単位、もしくは事業部単位でグルーピングされることが多いですね。

減損の兆候の判定

減損会計の2つ目のステップは、先ほどのグルーピングした単位で、次に減損の兆候の判定を行うことです。

投資額を回収できない可能性があるのかを調査する作業です。

減損の兆候の判定には下記の4つが使用されます。

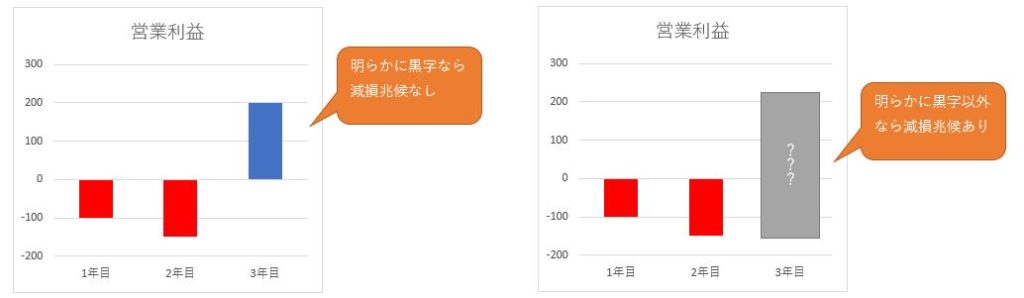

営業活動から生ずる損益又はキャッシュ・フローが2期連続マイナスで今期も黒字の見込みが低い場合

グルーピング単位でみた営業利益が2期連続で赤字になっている場合は、減損の兆候ありと判定されます。ただし、今期の業績が明らかに黒字と見込める場合は減損の兆候なしとなります。

例えば、一昨年と去年が赤字である場合に、今期の営業利益も黒字かどうかわからない場合が該当します。

ここでのポイントはグルーピング単位で判定するということです。

営業利益をグルーピングした単位だけで集計できる仕組みが必要ですので、どのように情報を集計するかは事前に検討が必要になります。

使用範囲又は方法について回収可能価額を著しく低下させる変化がある場合

元々の使用予定から変更した結果、投資額を回収できなくなるような場合も減損の兆候となります。

例えば、事業の廃止が決定した場合や、生産ラインの稼働率を低下させることが決定した場合ですね。

このような情報は財務諸表からは読み取れませんので、しかるべき部署から情報を取り寄せる必要があります。多くの企業では取締役会の資料や、経営企画部のような部署から情報を取ることになりますね。

経営環境の著しい悪化がある場合

社内ではなく、社外の環境の変化によって収益性が低下し、投資額が回収できなくなる場合も減損の兆候となります。

例えば、原材料の高騰により商品から利益が出なくなった場合や、技術革新により使用している資産の価値がなくなった場合が当てはまります。

市場価格の著しい下落がある場合

該当の資産そのものの市場価格がおよそ50%下がった場合も減損の兆候に該当します。

建物や機械装置でこのパターンで減損する例はあまり見たことありませんが、土地の場合がよく該当します。路線価等で土地の金額を算定し、取得価額と比較して50%以上下落している場合は該当します。

減損の認識の判定

減損会計の3つ目のステップは、減損の兆候の判定で兆候ありと判定された資産について、本当に減損損失を計上する必要があるのかを検討することです。

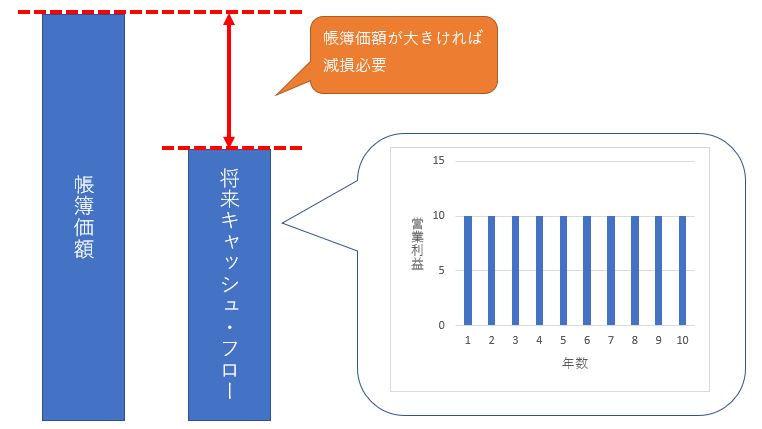

検討方法は、そのグルーピング単位から将来得られるキャッシュ(以降、将来キャッシュ・フローと呼ぶ)を算定し、その総額と現在の帳簿価額を比較します。

比較した結果、帳簿価額よりも将来キャッシュ・フローが大きければ減損の必要はありません。

帳簿価額≦将来キャッシュ・フロー・・・減損不要

帳簿価額>将来キャッシュ・フロー・・・減損必要

ここでのポイントは減損の判定に使用する将来キャッシュ・フローをどうやって見積もるのかという部分です。

主に会社で作成している中長期計画などを用いて行いますが、それがグルーピング単位に分割できるのかという問題もありますので、予め監査法人と集計の方法について整合を取っておく必要があります。

減損損失の測定

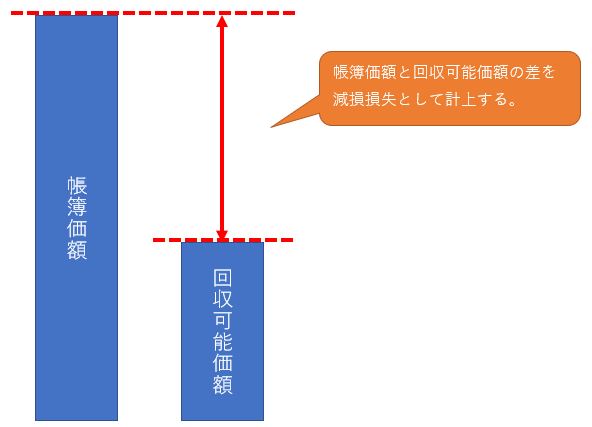

減損の認識の判定において、減損が必要と判定されたグルーピングは実際に減損損失を計上することになります。その減損損失の金額を測定する作業を最後に行います。

そのためにまずは、回収可能価額を算定します。

回収可能価額は、①使用価値と②正味売却価額のいずれか高い方の金額となります。

- 使用価値・・・資産又は資産グループの継続的使用と使用後の処分によって生ずると見込まれる将来キャッシュ・フローの現在価値

- 正味売却価額・・・資産又は資産グループの時価から処分費用見込額を控除して算定される金額

この回収可能価額と現在の帳簿価額の差額が減損損失の金額となります。

仕訳は下記のようになります。

減損損失 XXX / 減損損失累計額 XXX

減損後の会計処理

ちなみに減損損失を計上した後の固定資産の減価償却費はどのように計算するかと言いますと、減損後の帳簿価額を当初の耐用年数を用いて償却計算していきます。

具体例で説明しますと、以下のようになります。

(設例)取得価額100 耐用年数10年 定額法 5年目末日に減損損失を20計上した場合に、6年目からの減価償却費の金額はいくらになりますか?

(答え)まず、5年目の末日の簿価は50ですね。減損損失を20計上していますので、50-20=30が減損後の簿価となります。残りの耐用年数は5年です。従って翌年からの減価償却費は30÷5年=6となります。

元々の減価償却費である10を計上してはいけませんよ。

まとめ

以上が減損損失の内容となります。

減損の会計処理をおさらいしますと下記の手順となります。

- 固定資産のグルーピング

- 減損の兆候の判定

- 減損の認識の判定

- 減損損失の測定

減損会計はステップが多く仮定に基づく計算も多いため難しいですが、これを理解できれば経理初心者を脱却できます。

また、将来の回収が見込めなくなった資産は損失として出すのが会計のルールとなっており、減損損失は大手企業でも頻繁に計上されています。難しいわりに実務ではよく出てきますのでこの記事でマスターしておきましょう。

この記事があなたのお役に立てば幸いです。

もっと網羅的に勉強したい方は、こちらの記事もご覧ください。