貸倒引当金を計上するときの経理処理については、会計と税務でも処理が異なりますし、細かい計算が必要になりますので、理解するのが難しいですよね。

そこでこの記事で貸倒引当金の会計処理について整理して解説いたします。

会計処理のステップ

まず、貸倒引当金の会計処理を行うにあたってのステップを記載すると下記のようになります。

- 債権の簿価を集計する

- 債権を分類する

- 分類した債権ごとに貸倒引当金の金額を計算する

- 仕訳を計上する

以上の4ステップを踏むことになります。

1つずつ解説していきます。

債権の簿価を集計する

まず貸倒引当金の対象となる債権の残高を集計する必要があります。

売掛金や未収入金だけではありませんので注意が必要ですね。

会計上、具体的に対象の債権が記載されている条文はありませんので、実務的には税務の基準を採用して会計処理を行います。

税務上の一括評価債権に当たるものとして下記の例が記載されております。(出典:国税庁HP)

- 売掛金、貸付金

- 未収の譲渡代金、未収加工料、未収請負金、未収手数料、未収保管料、未収地代家賃等又は貸付金の未収利子で益金の額に算入されたもの

- 他人のために立替払をした場合の立替金(将来精算される一時的なものは除く)

- 未収の損害賠償金で益金の額に算入されたもの

- 保証債務を履行した場合の求償権

- 売掛金、貸付金などの債権について取得した受取手形

- 売掛金、貸付金などの債権について取得した先日付小切手のうち法人が一括評価金銭債権に含めたもの

- 延払基準を適用している場合の割賦未収金等

- 売買があったものとされる法人税法上のリース取引のリース料のうち、支払期日の到来していないもの

- 事進行基準を適用している場合のその工事の目的物を引き渡す前の工事未収金

ほとんどの会社は売掛金、貸付金、未収入金のみが対象になりますが、BSの残高を確認して対象となる債権を整理してください。

債権を分類する

次に上記で集計した債権を次の3つの区分に分類していきます。

- 一般債権

- 貸倒懸念債権

- 破産更生債権等

それぞれの内容を説明すると、一般債権は経営状態に重大な問題が生じていない債務者に対する債権。

貸倒懸念債権は経営破綻の状態には至っていないが、債務の弁済に重大な問題が生じているか又は生じる可能性の高い債務者に対する債権。

破産更生債権等は経営破綻又は実質的に経営破綻に陥っている債務者に対する債権となります。

分類した債権ごとに貸倒引当金の金額を計算する

次に債権の分類ごとに貸倒引当金に計上する金額(=貸倒見積高)を計算していきます。

貸倒見積高の計算方法は3つあります。

- 貸倒実績率法

- 財務内容評価法

- キャッシュフロー見積法

貸倒実績率法

貸倒実績率法は過去3年間の貸倒損失が発生した割合(=実績率)を平均し、期末の債権の帳簿価額にその実績率をかけたものを貸倒見積高とする計算方法です。

文字で記載してもよく分からないと思いますので、具体例で説明します。

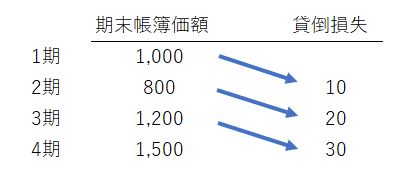

<具体例>

各期の期末の帳簿残高に対して、その残高が翌期にどの程度の割合で貸倒損失になったのかを計算していきます。

下記のように毎年の帳簿残高に対して、翌期の貸倒損失が計上された時の、4期の貸倒見積高を計算してみます。

1期の貸倒実績率は10÷1,000=1%

2期の貸倒実績率は20÷800=2.5%

3期の貸倒実績率は30÷1,200=2.5%

3年間の平均貸倒実績率は(1+2.5+2.5)÷3=2%

よって4期の貸倒実績率は2%を使用することになります。

あとは債権の残高を集計して、その残高に2%をかければ、貸倒見積高は計算できます。

従って、1,500×2%=30

4期の貸倒引当金の金額は30となります。

以上が、貸倒実績率法の計算方法となります。

財務内容評価法

続いて財務内容評価法の説明に入ります。

こちらは該当の債権のうち、担保としている金額と回収見込み額を除いた金額を貸倒見積高とする方法です。

キャッシュフロー見積法

最後にキャッシュフロー見積法ですが、こちらは回収できる金額と利息の受取額を見込みで算定し、その金額を現在価値に割り引いた金額を算出します。その金額と帳簿残高の差額を貸倒見積高とする方法です。

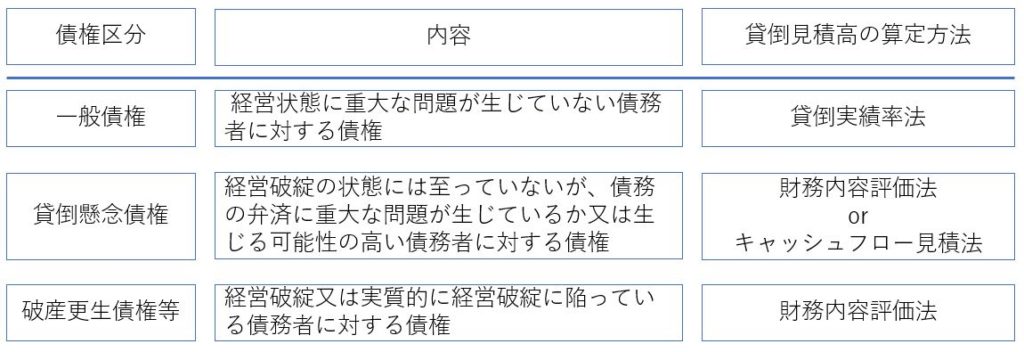

債権区分ごとの計算方法

ここまで3つの計算方法をご説明してきましたが、債権区分ごとに採用できる計算方法は決まっています。

一般債権は貸倒実績率法、貸倒懸念債権は財務内容評価法かキャッシュフロー見積法、破産更生債権等は財務内容評価法となります。

ここまでの内容をまとめると、以下のようになります。

仕訳を計上する

最後に上記で求めた貸倒見積高を貸倒引当金に計上します。

貸倒引当金の繰り入れと戻し入れは債権の区分ごとに行わなければならないと決められております。

従いまして、一般債権、貸倒懸念債権、破産更生債権等それぞれにおいて前期の引当金の戻し入れと、今期の引当金の繰り入れを行います。

仕訳の計上方法としましては、洗替法と差額補充法がありますが、実務上は洗替法をおすすめします。貸倒引当金の残高が把握しやすいためです。

まとめ

以上が貸倒引当金の会計処理となります。

実務において難しいところは大きく2点です。

- 一般債権の貸倒実績率の算定

- 貸倒懸念債権及び破産更生債権等の情報収集

この2点は決算が始まってから慌てることのないように、事前に準備して決算に臨みたいですね。

そもそも引当金とはというところが知りたい方はこちらの記事もご覧ください。